کاربران باید زبان منحصر به فرد و پویایی بازار فارکس را بیاموزند تا بر شانس ها غلبه کنند و معامله گران ارز موفقی شوند. تجارت فارکس را یاد بگیرید.

بازار فارکس چیست؟ چرا این یک بازار عالی برای تجارت است؟ جفت ارز چیست و چگونه خوانده می شود؟ اصطلاحات و مفاهیم عمده ای که معامله گران فارکس باید یاد بگیرند چیست؟ اینها برخی از سوالاتی است که در پایان این مقاله پاسخ آنها را خواهید یافت.

معاملات فارکس می تواند یک فعالیت هیجان انگیز و سودآور باشد، اما همچنین می تواند سخت باشد، به خصوص برای مبتدیان. فعالان جدید بازار اهمیت آموزش مالی را دست کم می گیرند، مهارت های مدیریت ریسک ندارند، تمایل به انتظارات غیرواقع بینانه دارند و در کنترل احساسات خود ناتوان هستند، و آنها را مجبور به رفتار غیرمنطقی می کنند و عملکردشان را مختل می کنند. علاوه بر این، معامله گران در همه بازارها باید کاهش و ضرر را بپذیرند زیرا بهترین استراتژی ها فقط در بخشی از زمان کار می کنند.

نکات کلیدی

- بازار فارکس بزرگترین و نقد شونده ترین بازار مالی در جهان است.

- معامله گران ارز خارجی را از طریق جفت ارز سفته بازی می کنند.

- عوامل مختلفی بر قیمت ارز نسبت به ارز دوم تأثیر می گذارد.

- معامله گر موقعیتها را از طریق سفارشهای خرید، فروش، توقف و محدود باز و بسته میکند.

- معامله گران از Margin و leverage برای افزایش پاداش و ریسک استفاده می کنند.

بازار فارکس چیست؟

بازار ارز که «فارکس» یا «بازار FX» نیز نامیده میشود، یک مکان غیرمتمرکز جهانی است که در آن پول جهان از طریق خرید و فروش (شورت) ارزهای مختلف مبادله می شود. این معاملات از طریق معاملات در کارگزاری ها، بازارهای خارج از بورس (OTC) یا از طریق سیستم بین بانکی به جای صرافی های متمرکز انجام می شود.

بسیاری از انواع فعالان بازار در بازار فارکس معامله می کنند، از جمله افراد خصوصی (تجار خرده فروشی) که از خانه بر روی رایانه های شخصی یا در جاده ها از طریق دستگاه های تلفن همراه کار می کنند. هزاران نفر از متخصصان نیز از طریق صندوقها، مؤسسات، بانک های مرکزی و بانک های تجاری و غیره به تجارت فارکس می پردازند.

فارکس به دلایل زیر به نقدشوندگی ترین بازار جهان تبدیل شده است:

- اندازه عظیم آن با تریلیون ها دلار در معاملات روزانه

- دسترسی 24 ساعته بین دوشنبه و جمعه

- تنوع گسترده ای از ارزها و جفت ارزها

- همه سطوح نوسان، از قیمت آرام گرفته تا روندهای صعودی و نزولی تاریخی

- حداقل های حساب کم

- هزینه های پایین تراکنش (کمیسیون، اسپرد، کارمزد و بهره)

معاملات فارکس از طریق بازارهای نقدی مبتنی بر پول نقد و همچنین بازارهای مشتقه که دسترسی پیچیده ای به معاملات آتی، گزینه ها و مبادلات ارزی را فراهم می کند، انجام می شود. افراد خصوصی معمولاً فارکس را برای سفته بازی در قیمت های بالاتر یا پایین تر معامله می کنند و در هر موقعیت بسته سود یا زیان می کنند. از سوی دیگر، بیشتر فعالیت های نهادی فارکس به سمت پوشش ریسک ارز و نرخ بهره یا تنوع بخشیدن به پرتفوی های بزرگ است.

معامله گران جدید حسابهایی را در کارگزاران فارکس یا قراردادهای ما به التفاوت (CFD) باز می کنند و هنگام سفته بازی جفت ارز، مانند یورو در برابر دلار آمریکا (EUR/USD) یا دلار آمریکا در برابر ین ژاپن (USD/JPY) در معرض خطر قرار می گیرند. در یک کارگزار معمولی فارکس، شرکت کننده در یک بازار غیرمتمرکز یک موقعیت خرید یا فروش (خرد) باز می کند و سود ثبت می کند یا متحمل ضرر از تفاوت بین قیمت های باز و بسته میشود.

قرار گرفتن در معرض یک کارگزار CFD بین معامله گر و کارگزار انجام می شود و تعهدی قانونی برای مبادله تفاوت بین قیمت ورودی و خروجی دارایی ایجاد می کند، که می تواند یک جفت ارز یا سایر ابزار مالی شامل سهام، اوراق قرضه و معاملات آتی باشد. اندازه لات فارکس بدون در نظر گرفتن جفت ارز یکنواخت است در حالی که CFD ها انعطاف پذیری اندازه بیشتری دارند. این مزیت به کنترل ریسک بیشتر و سفارشی سازی سطح تجربه معامله گر و استراتژی بازار تبدیل می شود.

چه چیزی بازار فارکس را به حرکت در می آورد؟

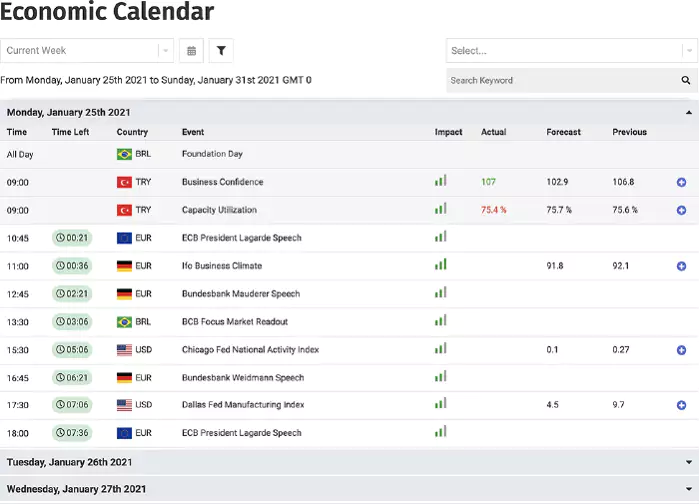

عوامل زیادی بازار فارکس را به صورت روزانه حرکت می دهند. معامله گران فارکس تقویم های اقتصادی 24 ساعته را در دسترس نگه می دارند زیرا انتشار داده های برنامه ریزی شده به طور منظم باعث افزایش و کاهش جفت ارز می شود، به خصوص زمانی که اعداد خارج از انتظارات پیش بینی شده توسط کارشناسان باشد. رویدادهای شوک جهانی و تحولات سیاسی بازارهای ارز را نیز به حرکت در میآورد، با یک انتخابات، زد و خورد یا فاجعه طبیعی که به یک اقدام قیمتی بسیار نوسان تبدیل میشود.

خواندن یک نقل قول فارکس

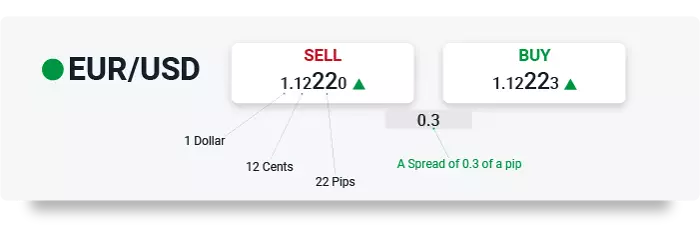

ارز همیشه به صورت جفت نقل می شود. به عنوان مثال، در جفت ارز EUR/USD، یورو (EUR) ارز “پایه” است در حالی که دلار آمریکا (USD) ارز “منظور” است. ارز مظنه شده همیشه معادل یک ارز پایه است، بنابراین اگر نرخ مبادله EUR/USD 1.1222 باشد، شما 1.12 دلار در ازای 1.00 یورو دریافت خواهید کرد.

توجه داشته باشید که چگونه جفت ارز EUR/USD دارای چهار اعشار است. این برای اکثر جفت ارزها معمول است، به جز جفت هایی از جمله ین ژاپن (JPY) که تنها دو اعشار را نمایش می دهد. هنگامی که یک جفت ارز به سمت بالا یا پایین حرکت می کند، این تغییر با “پیپ” اندازه گیری می شود که یک حرکت یک رقمی در آخرین اعشار یک جفت ارز است. بنابراین، برای مثال، زمانی که EUR/USD از 1.1222 دلار به 1.1223 دلار افزایش می یابد، EUR/USD یک پیپ افزایش یافته است.

پلت فرم معاملاتی کارگزار دو قیمت را در یک جفت ارز نمایش می دهد: یک قیمت فروش در سمت چپ (قیمت BID) و یک قیمت خرید در سمت راست (قیمت ASK). تفاوت بین این قیمتها «اسپرد» نامیده میشود. اسپرد توسط کارگزار به جیب زده می شود و یکی از راه های اصلی کسب درآمد شرکت است.

سفارش خریدی که بالاتر از سفارش خرید یا فروش مظنه شده است که در زیر قیمت پیشنهادی پر شده است، دچار “لغزش” می شود، که یکی از بزرگترین موانع تجارت سودآور فارکس است. لغزش اغلب در جفت ارزهای نوسان یا فعال هنگام ثبت سفارش بازار رخ می دهد.

میانگین حجم معاملات روزانه بازار فارکس اکنون از 5 تریلیون دلار آمریکا فراتر رفته و آن را به نقدشوندگی ترین بازار در جهان تبدیل می کند. نقدینگی به آسانی باز و بسته شدن موقعیت برای فعالان بازار بدون تأثیر بر قیمت دارایی پایه اشاره دارد.

مفهوم نقدینگی نیز با نوسانات همراه است که سرعت تغییر قیمتهای خرید و فروش را اندازه گیری میکند. اکثر معامله گران فارکس عاشق بازارهای بی ثبات هستند، زیرا فرصت های بیشتری برای سود فراهم می کنند، به خصوص با استراتژی های کوتاه مدت مانند اسکالپینگ و معاملات روزانه.

ریسک های معاملات فارکس

اکثر معامله گران فارکس در طول زمان پول خود را از دست می دهند. فقدان آمادگی، اهرم بد، مجموعه مهارتهای ضعیف و خستگی عاطفی همگی تاثیر خود را می گذارند، و باعث ضرر می شوند که در نهایت معامله گر را مجبور به «شست شو» میکند و بازی فارکس را به شرکت کننده بعدی واگذار میکند. اقلیت سودآور می آموزند که چگونه بر این بادهای مخالف غلبه کنند، اغلب ساعت ها صرف ایجاد مجموعه مهارت ها، انجام تحقیقات و آزمایش سیستم ها و استراتژی های جدید می کنند.

علاوه بر این، بانک ها در سرتاسر جهان به دنبال مدیریت ریسک حاکمیتی و اعتباری از طریق قیمتهای پیشنهادی و درخواستی در سیستم نقل قول بین بانکی هستند که باعث ایجاد اختلالات مکرر عرضه و تقاضای غیرمرتبط با رویدادهای متحرک بازار یا انتشارات اقتصادی می شود. اینها خطر بزرگی را برای تازه واردان معمولی ایجاد می کند که در بین حرکت کنندگان برنامه ریزی شده بازار از خود راضی میشوند، نمی توانند ضررهای توقف را ایجاد کنند، یا برای سطح تجربه شان قرار گرفتن در معرض کوتاه مدت زیادی قرار میگیرند.

از قضا، بزرگترین ریسک معامله گر جدید از دلالی است که آنها انتخاب می کنند. سیستم گسترده بین بانکی مجموعه ای از «کارگزاران تنظیم شده» است که دسترسی بی طرفانه به بازار و «کارگزاران غیرقانونی» را ارائه می کند که از عدم پیچیدگی مشتریان سوء استفاده می کنند. شناسایی این شرکتها آسان است، زیرا اکثر آنها در بهشتهای مالیاتی خارج از ساحل هستند، نه در ایالات متحده، بریتانیا، اتحادیه اروپا یا استرالیا که به شدت تجارت ارز را تنظیم می کنند.

کارگزاران غیرقانونی بیشترین آسیب را زمانی وارد می کنند که یک «میز معامله» را اداره می کنند که طرف دیگر موقعیت مشتری را می گیرد و قیمت را از طریق «بازن گزارش» دستکاری میکند تا باعث توقف و زیانهای غیرمنتظره شود، به ویژه در ساعات غیرمنتظره که اکثر معامله گران فعال در خواب هستند. همچنین زمانی که تصمیم می گیرید حسابی را در یک کارگزاری غیرقانونی ببندید، بازگرداندن پول شما دشوار است.

شرایط کلیدی معاملات فارکس

جفت ارز: جفت ارز از دو ارز تشکیل شده است، ارز پایه در سمت چپ (بالا) و ارز مظنه شده در سمت راست (پایین). EUR/USD نمونه ای از جفت ارز است. هنگام خرید این جفت، معامله گر یورو را می خرد و دلار آمریکا را می فروشد. از طرف دیگر، هنگام فروش این جفت، معامله گر یورو را میفروشد و دلار آمریکا را میخرد.

جفتهای اصلی: جفتهای ارز را میتوان به جفتهای اصلی، متقاطع، مینور و عجیب و غریب تقسیم کرد. جفتهای اصلی عبارتند از دلار آمریکا بهعنوان ارز پایه یا متقابل، همراه با یکی از هفت ارز اصلی: EUR، CAD، GBP، CHF، JPY، AUD، و NZD. معامله گران جدید روی جفتهای اصلی تمرکز میکنند زیرا نقدینگی بالایی دارند و هزینههای مبادله کمتری را از طریق اسپردهای محدودتر انجام میدهند و لغزش را محدود میکنند.

جفت متقاطع: جفت متقابل از هر دو ارز اصلی تشکیل شده است، به جز دلار آمریکا. برخلاف جفتهای اصلی، جفت های متقاطع دارای هزینههای تراکنش بالاتر، نوسانات بالاتر و نقدینگی کمتر هستند و لغزش احتمالی را افزایش میدهند. نمونه هایی از جفت متقابل عبارتند از EUR/GBP، EUR/CHF، و AUD/NZD.

نرخ مبادله ای: نرخ مبادله ای قیمت یک ارز پایه را نشان می دهد که بر حسب یک ارز متقابل (ارز مظنه شده) بیان می شود. به عنوان مثال، اگر نرخ مبادله EUR/USD 1.2500 باشد، 1.00 یورو 1.25 دلار خواهد بود. افزایش نرخ مبادله نشان دهنده افزایش ارزش پول پایه در برابر ارز متقابل است در حالی که کاهش نرخ مبادله نشان دهنده کاهش ارزش ارز پایه در برابر ارز متقابل است.

Bid/Ask: جفت ارز دارای دو نرخ مبادله ای است: قیمت پیشنهادی و قیمت درخواستی. قیمت پیشنهادی قیمت فعلی را مشخص می کند که فعالان بازار می توانند بفروشند (کوتاه)، در حالی که قیمت پیشنهادی قیمت فعلی را مشخص می کند که فعالان بازار می توانند بخرند. قیمت پیشنهادی همیشه کمتر از قیمت پیشنهادی است و تفاوت بین این دو را اسپرد میگویند.

Spread: تفاوت بین قیمت پیشنهادی و قیمت درخواستی. اسپرد یک نوع هزینه معامله برای معامله و منبع سود برای کارگزار است. این هزینه می تواند تا حد زیادی سود را کاهش دهد یا زیان را در هنگام استفاده از استراتژی های معاملاتی با فرکانس بالا، مانند اسکالپینگ، افزایش دهد.

Pip: Pip به “درصد در نقطه” یا کوچکترین افزایشی که یک جفت ارز می تواند در قیمت افزایش یا کاهش یابد، اشاره دارد. یک پیپ برابر است با اعشار چهارم اکثر جفت ارزها. به عنوان مثال، اگر قیمت درخواستی EUR/USD در 1.2542 ذکر شود و تا 1.2548 افزایش یابد، تغییر برابر با شش پیپ است.

Hedge: یک Hedge، معامله فارکس را که برای جبران یا محافظت از موقعیت دیگری در برابر ریسک مثبت یا منفی نرخ ارز است، نشان می دهد. معامله گران، سرمایه گذاران و مؤسسات از تکنیک های پوشش ریسک برای افزایش سود، محدود کردن ضرر یا محافظت از سرمایه گذاری استفاده میکنند.

Margin: کارگزاران تا مضرب سرمایه حساب وام می دهند که مارجین نامیده می شود، بنابراین معامله گران می توانند موقعیت های اهرمی بگیرند. وجوه قرض گرفته شده از طریق نرخ های وام دهی یک شبه هزینه های مبادله ای را متحمل می شوند. برای مثال، مارجین 30:1 اجازه می دهد تا 30 برابر بیشتر از سرمایه حساب قرار بگیرید. موقعیت های اهرمی نیاز به ایجاد سود بیش از هزینه های استقراض دارند وگرنه پول خود را از دست می دهند.

Leverage: Leverage به معامله گران اجازه می دهد تا از طریق وام دهی حاشیه کارگزار موقعیت هایی بیش از سرمایه حساب بگیرند. استفاده از Leverage قابل توجه برای معامله گران فارکس جدید خطرناک است اما برای معامله گران با تجربه فارکس یک استراتژی مناسب و لازم است.

انواع سفارش عمده

معامله گر فارکس موقعیتی را از طریق سفارش خرید یا فروش باز میکند و مشخص میکند که آیا موقعیت را «در بازار» یا با قیمت مشخصی بگیرد. سفارش بازار بلافاصله با قیمت درخواستی فعلی برای خرید یا قیمت پیشنهادی فعلی برای فروش اجرا می شود. هنگامی که قیمت ها به سرعت در حال حرکت هستند، هر دو سفارش ممکن است دچار لغزش شوند و باعث اجرای معاملات در سطوح قیمتی بسیار بالاتر یا پایین تر شود.

یک سفارش محدود را می توان به جای یک دستور بازار استفاده کرد و قیمتی را مشخص کرد که الف) سفارش محدود به یک سفارش بازار یا ب) قیمت دقیق ورودی تبدیل می شود. زمانی که قیمت با تکنیک اول به دست میآید، سفارش پر میشود، که احتمالاً لغزش را در پی خواهد داشت، اما قیمت میتواند با تکنیک دوم «از روی سفارش رد شود» و هرگز پر نمیشود. انواع سفارش محدود مشابه، از جمله سفارشات توقف و ضرر، برای باز کردن، مدیریت و بستن موقعیت های معوق استفاده می شود.

به طور خلاصه:

Buy Stop: یک موقعیت خرید را با قیمتی بالاتر از قیمت فعلی باز کنید یا یک موقعیت کوتاه را با قیمتی کمتر از قیمت فعلی ببندید.

Sell Stop: باز کردن یک موقعیت فروش با قیمتی کمتر از قیمت فعلی یا بستن یک موقعیت خرید با قیمتی بالاتر از قیمت فعلی.

Buy Limit: یک موقعیت خرید را با قیمتی کمتر از قیمت فعلی باز کنید یا یک موقعیت فروش را با قیمتی بالاتر از قیمت فعلی ببندید.

Sell Limit: یک موقعیت فروش را با قیمتی بالاتر از قیمت فعلی باز کنید یا یک موقعیت خرید را با قیمتی کمتر از قیمت فعلی ببندید.

خلاصه

بازار فارکس در بین معامله گران جدید بسیار محبوب شده است و دسترسی به آن هرگز آسان تر نبوده است. یادگیری اصول تجارت فارکس خیلی پیچیده نیست، اما انتخاب روش مناسب برای معامله نیاز به خودآزمایی دارد، با دیدی واقع بینانه از ویژگی های شخصیتی، زمان در دسترس، اهداف بلند مدت و درآمد فعلی. این یک تلاش پربار است که از فداکاری، صبر، کنترل عاطفی و تمایل به ایجاد مجموعه مهارت ها و استراتژی های متعدد در طول زمان سود می برد.

نظرات کاربران