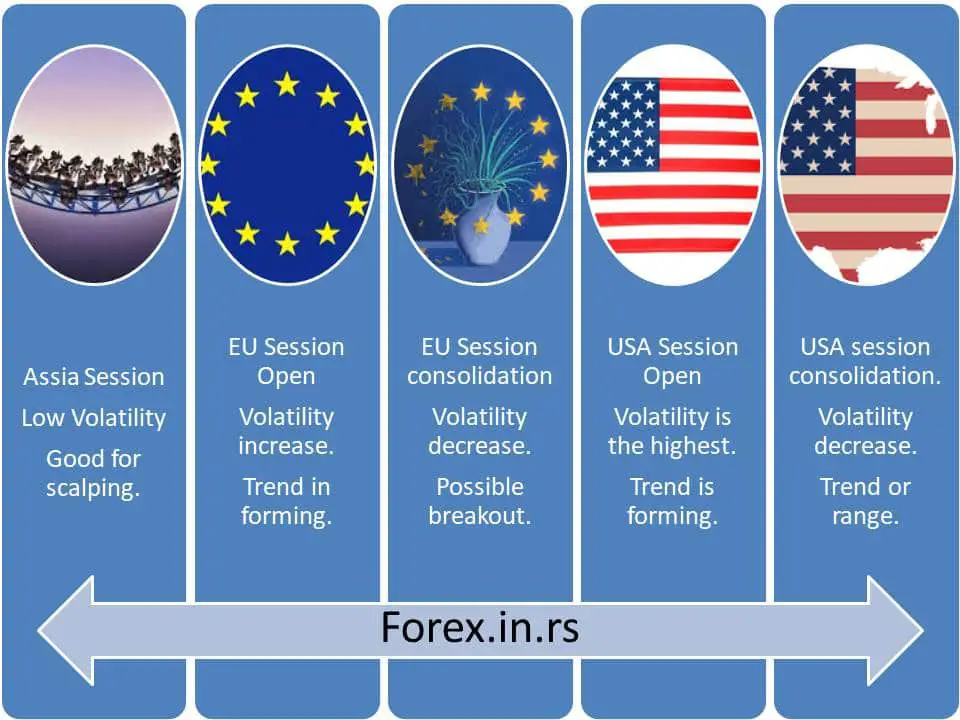

یکی از ویژگیهای منحصربهفرد بازار جهانی فارکس، عملکرد تقریباً ثابت آن است که 24 ساعت شبانهروز و پنج روز هفته کار میکند. از آنجایی که بازارها همپوشانی دارند و حجم معاملات تغییر می کند، درک تفاوت های ظریف جلسات معاملاتی می تواند مزیت مورد نیاز معامله گر باشد. این فقط در مورد خرید کم و فروش بالا نیست. در واقع، معامله موفق یک رقص پیچیده بین قیمت مناسب و زمان مناسب است. بدترین زمان سرمایه گذاری در فارکس را بدانید!

زمان بندی در فارکس به لحظه دقیقی اشاره دارد که معامله گر برای ورود یا خروج از معامله انتخاب می کند. عوامل مختلفی بر این تصمیم تأثیر میگذارند، از جمله حرکت بازار، رویدادهای خبری، و جزر و مد ذاتی جلسات معاملات در سراسر جهان. یک جفت ارز ممکن است در قیمت مورد نظر شما باشد، اما اگر در آستانه یک اعلامیه اقتصادی مهم باشد یا یک بازار بحرانی در شرف بسته شدن باشد، ریسک آن تجارت تغییر می کند.

به عنوان مثال، یک سطح قیمت ممکن است پیامدهای معاملاتی متفاوتی را در طول جلسه توکیو در مقایسه با جلسات لندن یا نیویورک به دلیل تغییرات در حجم معاملات، نقدینگی و مشارکتکنندگان بازار ارائه دهد.

بدترین زمان سرمایه گذاری در فارکس چه زمانی است؟

بدترین زمان برای تجارت فارکس اواخر جمعه و اوایل صبح دوشنبه است. علاوه بر این، برای معامله گران روند، جلسه آسیایی می تواند بدترین زمان برای معامله باشد. در نهایت، معاملات در طول تعطیلات، رویدادهای مهم اقتصادی و ساعات نقدینگی کم می تواند بدترین لحظات معاملاتی برای معامله گران مبتدی باشد.

مهمترین چیزی که معامله گران باید بدانند، تنظیم استراتژی معاملاتی با زمان جلسه است.

ساعات پایانی روز جمعه بدترین دوره معاملاتی است.

در ژورنال معاملاتی شخصی ما، می بینیم که معامله با روند زمانی که بازار ایالات متحده در روز جمعه بسته می شود، معمولاً بدترین عملکرد معاملاتی ما است. ما هرگز جمعه را بالا نمی خریم.

ساعات پایانی جمعه (مخصوصاً برای معامله گران ایالات متحده) به چند دلیل اغلب اوقات نابهینه یا حتی بدترین زمان برای معامله در نظر گرفته می شود:

1. نقدینگی بازار کاهش می یابد: با پایان یافتن جلسه ایالات متحده در روز جمعه، بسیاری از معامله گران و مؤسسات شروع به بستن موقعیت های خود برای جلوگیری از خطرات آخر هفته می کنند. این کاهش در مشارکتکنندگان فعال اغلب منجر به کاهش نقدینگی میشود، یعنی خریداران و فروشندگان کمتر در بازار. نقدینگی پایین می تواند منجر به اسپردهای بالاتر و اجرای کمتر مطلوب شود.

2. ریسک آخر هفته: حفظ موقعیت ها در آخر هفته به دلیل رویدادها یا اخبار بالقوه ای که می تواند در زمان بسته بودن بازارها را تحت تاثیر قرار دهد، خطراتی را به همراه دارد. این می تواند منجر به “شکاف” قیمت در هنگام باز شدن بازارها در عصر یکشنبه (به وقت ایالات متحده) شود. معامله گران ترجیح می دهند با بستن پوزیشن ها در روز جمعه از این عدم اطمینان جلوگیری کنند یا آن را کاهش دهند.

3. کسب سود: پس از یک هفته معاملات، بسیاری از معاملهگران نهادی و خردهفروشی ممکن است موقعیتهای خود را ببندند تا به سود خود دست یابند، که منجر به تغییرات غیرقابل پیشبینی و گاه نامنظم قیمت میشود.

4. زمان محدود برای ریکاوری: اگر معامله ای در اواخر روز جمعه علیه معامله گر انجام شود، زمان محدودی برای بهبود احتمالی وجود دارد. با بسته شدن بازارها به زودی، معامله گران ممکن است مجبور شوند به جای اینکه منتظر بمانند و ببینند آیا بازار معکوس می شود یا نه، با ضرر از موقعیت ها خارج شوند.

5. عوامل روانشناختی: در پایان هفته، معامله گران ممکن است خسته شده و منجر به کاهش تمرکز و اشتباهات احتمالی شود. تصمیم گیری در این حالت می تواند برای استراتژی معاملاتی فرد مضر باشد.

6. کاهش انتشار اقتصادی: داده های عمده اقتصادی معمولاً در اواخر جمعه منتشر نمی شود. با وجود رویدادهای برنامه ریزی شده کمتر برای ایجاد نوسان، بازار ممکن است پویایی کمتری داشته باشد و فرصت های معاملاتی کمتری را ارائه دهد.

7. عملیات بانکی: با بسته شدن هفته، عملیات کاهش می یابد یا تا هفته بعد متوقف می شود. این میتواند بر جریان پول و در نتیجه بر حرکت ارز تأثیر بگذارد.

ساعات اولیه دوشنبه خطرناک است.

ساعات اولیه دوشنبه دورههای غیرقابل پیشبینی هستند که روند هفتگی هنوز شکل نگرفته است و معاملهگران نمیتوانند در مورد معاملات موقعیتهای کوتاه مدت مطمئن باشند.

معاملات در ساعات اولیه روز دوشنبه، به ویژه با شروع باز شدن بازارهای آسیایی، به چند دلیل می تواند زمان کمتری برای معامله گران در نظر گرفته شود:

1. اخبار و شکافهای آخر هفته: در آخر هفته، رویدادهای مختلف سیاسی، اقتصادی و غیرمنتظره ممکن است رخ دهد که منجر به “شکاف” قیمت در هنگام بازگشایی بازار شود. شکاف تفاوت قابل توجهی بین قیمت بسته شدن جمعه و قیمت باز دوشنبه است که می تواند برخلاف موقعیت معامله گر حرکت کند و منجر به زیان قابل توجهی شود.

2. جهت نامشخص: جهت بازار در روزهای دوشنبه گاهی اوقات غیرقابل پیش بینی است. معامله گران همچنان در حال جذب و واکنش به اخبار آخر هفته هستند و ممکن است جو بازار به طور کامل تثبیت نشده باشد.

3. نقدینگی پایین: در حالی که جلسه آسیایی در حال انجام است، ممکن است سطح نقدینگی و نوسانی که در جلسات اروپا یا ایالات متحده دیده می شود را نداشته باشد. این می تواند منجر به اجرای کمتر مطلوب، با گسترش گسترده تر شود.

4. مؤسسات محتاط: بسیاری از معاملهگران و صندوقهای سرمایهگذاری بزرگ ممکن است در ابتدای هفته رویکرد محتاطانهتری داشته باشند و منتظر باشند تا روند مشخصی را تشخیص دهند یا اطلاعات اقتصادی قابل توجهی را منتشر کنند قبل از انجام حرکتهای بزرگ.

5. واکنش دیرهنگام به دادههای جمعه: گاهی اوقات، دادههای اقتصادی منتشر شده در اواخر روز جمعه (پس از اینکه بسیاری از معاملهگران هفته را به پایان رساندند) میتواند منجر به واکنشهایی در صبح دوشنبه شود و پیشبینی حرکات را برای معاملهگران سختتر میکند.

6. عوامل روانشناختی: همانطور که پایان هفته ممکن است باعث خستگی شود، شروع می تواند چالش های روانی خاص خود را داشته باشد. معامله گران ممکن است پس از تعطیلات آخر هفته هماهنگ نباشند یا نسبت به عملکرد هفته قبل بیش از حد واکنش نشان دهند که منجر به تصمیمات تکانشی شود.

7. پیشبینی اخبار آتی: اطلاعیهها یا رویدادهای اقتصادی مهمی که برای هفته برنامهریزی شدهاند ممکن است باعث شود معاملهگران از انجام معاملات در اوایل روز دوشنبه خودداری کنند و منتظر سیگنالهای دقیقتر باشند.

جلسه آسیایی بدترین دوره برای معامله برای معامله گران روند

معامله در طول دوره آسیایی می تواند به ویژه برای معامله گران روند چالش برانگیز باشد. در اینجا دلیل آن است:

1. نوسانات کمتر: جلسه آسیایی، در مقایسه با جلسات اروپایی یا ایالات متحده، معمولاً نوسانات کمتری را تجربه می کند. معامله گران روند در نوسانات رشد می کنند زیرا اغلب با ایجاد روندهای ثابت همراه است. در یک محیط کمتر نوسان، جفت ارزها ممکن است به سمتی حرکت کنند و فرصت های کمتری را بر اساس روند ارائه دهند.

2. کاهش نقدینگی: در حالی که جفتهای اصلی هنوز نقدینگی مناسبی دارند، برخی از جفتهای ارزی جزئی یا ارز متقابل میتوانند نقدینگی کاهش یافته را در طول ساعات آسیایی تجربه کنند. کاهش نقدینگی میتواند به اسپردها و لغزشهای گستردهتر منجر شود، که برای معاملهگران روندی که به دنبال نقاط ورود و خروج دقیق هستند، مطلوب نیست.

3. فاز تثبیت: پس از بسته شدن جلسه ایالات متحده، بازار اغلب در طول جلسه آسیایی وارد مرحله تثبیت می شود. این دوره تثبیت می تواند برای معامله گران روند چالش برانگیز باشد، زیرا جفت ارزها ممکن است در محدوده محدودی بدون جهت مشخص حرکت کنند.

4. انتشار داده های اقتصادی: در حالی که داده های اساسی در طول نشست آسیایی منتشر می شود، به ویژه از کشورهایی مانند ژاپن، چین و استرالیا، فراوانی و تأثیر آن ممکن است با هجوم داده ها از اروپا و ایالات متحده مطابقت نداشته باشد، که می تواند روندهای قوی ایجاد کند.

5. ریسک یک شبه: برای معامله گران مستقر در اروپا و آمریکا، معامله در طول دوره آسیایی مستلزم باز نگه داشتن موقعیت ها در طول شب است. این خطرات خود را به همراه دارد، زیرا موقعیت ها می توانند تحت تأثیر رویدادهای پیش بینی نشده یا انتشار اخبار در طول ساعات آسیایی قرار گیرند. اسپردها در جلسات آسیایی بیشتر است.

6. مداخلات بانکی: به ویژه برای جفتهایی که ین ژاپن را در بر میگیرند، همیشه احتمال مداخلات غیرمنتظره توسط بانک ژاپن یا سایر بانکهای مرکزی آسیا وجود دارد که میتواند روندهای ثابت را مختل کند. به عنوان یک معامله گر، باید از خواب بیدار شوید تا همه اخبار را زیر نظر داشته باشید و از دست دادن معاملات جلوگیری کنید.

معاملات تعطیلات ریسکی است.

تجارت در طول تعطیلات می تواند چالش های منحصر به فردی را برای معامله گران ایجاد کند. در اینجا چندین دلیل وجود دارد که چرا تجارت در این دورهها را میتوان غیربهینه دانست:

1. کاهش نقدینگی: یکی از نگرانی های اولیه در تعطیلات کاهش قابل توجه نقدینگی است. حجم معاملات به میزان قابل توجهی کاهش می یابد، زیرا بسیاری از معامله گران نهادی و بانک های بزرگ برای تعطیلات تعطیل شده اند. نقدینگی کمتر میتواند منجر به اسپردهای گستردهتر و شرایط اجرای کمتر مطلوب شود.

2. افزایش نوسانات: از قضا، حتی با کاهش نقدینگی، بازارها می توانند دوره های پراکنده نوسانات بالا را تجربه کنند. با تعداد بازیگران کمتری در بازار، معاملات بزرگ (در صورت وجود) می تواند باعث تغییرات قابل توجه قیمت شود. این حرکات نامنظم می تواند برای پیش بینی و جهت یابی چالش برانگیز باشد.

3. شرکت کنندگان محدود بازار: در طول تعطیلات، نه تنها حجم کاهش می یابد، بلکه تنوع شرکت کنندگان در بازار نیز کاهش می یابد. این عدم تنوع می تواند رفتار بازار را کمتر نماینده احساسات گسترده تر کند.

4. بسته شدن بازارهای اصلی: بسته به تعطیلات، ممکن است بازارهای بزرگی مانند بازارهای ایالات متحده، اروپا یا آسیا بسته شوند. هنگامی که یکی از این بازارهای مهم خارج می شود، اثرات موجی در سراسر سیستم مالی جهانی احساس می شود و نقدینگی و فرصت های تجاری بالقوه را کاهش می دهد.

5. انتشار دادههای اقتصادی محدود: در تعطیلات معمولاً دادههای اقتصادی کمتری منتشر میشود و کاتالیزورهایی که اغلب جهتدهی به بازار را فراهم میکنند، کاهش مییابد. بدون این رویدادهای برنامه ریزی شده، بازار ممکن است بی نظم یا بی جهت باشد.

6. رویدادهای جهانی غیرقابل پیش بینی: با شرکت کنندگان کمتر، واکنش بازار به رویدادهای جهانی پیش بینی نشده در طول تعطیلات اغراق آمیز است. این تاثیر ممکن است به راحتی در یک محیط معاملاتی معمولی جذب شود، اما در طول تعطیلات، کاهش حجم میتواند منجر به پاسخهای تقویتشده شود.

معاملات پرخطر در طول انتشار داده های اقتصادی عمده

تجارت در طول انتشار دادههای اقتصادی عمده، تلاشی مملو از چالش است و به دلایل مختلف میتواند مخاطرهآمیز باشد. به همین دلیل است که اغلب اوقات برای تجارت زمان دشواری در نظر گرفته می شود:

1. حرکات تند قیمت: انتشار داده های اقتصادی عمده می تواند منجر به نوسانات ناگهانی و قابل توجه قیمت در بازه های زمانی بسیار کوتاه شود. این حرکات سریع می تواند دستورات توقف ضرر را ایجاد کند و منجر به خروج زودهنگام از موقعیت های بالقوه سودآور شود.

2. افزایش نوسانات: انتشار داده های اقتصادی می تواند منجر به افزایش نوسانات بازار شود. این افزایش غیرقابل پیش بینی می تواند چالش برانگیز باشد، به ویژه برای معامله گران با افق زمانی کوتاه تر یا کسانی که از اهرم بالا استفاده می کنند.

3. گسترش گسترده تر: به دلیل عدم اطمینان در مورد انتشار داده های اقتصادی عمده، کارگزاران ممکن است اسپرد خود را افزایش دهند تا ریسک تغییرات سریع قیمت را در نظر بگیرند. اسپردهای گسترده تر می تواند ورودی ها و خروجی ها را پرهزینه تر کند و برای اسکالپرها و معامله گران روزانه بسیار مضر باشد.

4. لغزش: این به تفاوت بین قیمت مورد انتظار یک معامله و قیمتی که در آن انجام می شود اشاره دارد. با توجه به تغییرات سریع قیمت در طول انتشار داده های اقتصادی عمده، معامله گران ممکن است دچار لغزش قابل توجهی شوند، به این معنی که قیمتی را که در هنگام ورود یا خروج از یک موقعیت انتظار داشتند، دریافت نمی کنند.

5. واکنشهای غیرقابل پیشبینی: حتی اگر دادههای اقتصادی دقیق باشند (به عنوان مثال، بهتر یا بدتر از حد انتظار)، واکنش بازار ممکن است غیرمعمول باشد. به عنوان مثال، اخبار اقتصادی خوب ممکن است منجر به سقوط ارز شود زیرا معامله گران نتایج بهتری را پیش بینی می کردند یا به جنبه پنهان دیگری از داده ها واکنش نشان می دادند.

6. تأکید بیش از حد بر نویز کوتاهمدت: انتشار دادههای اقتصادی عمده میتواند «نویز» زیادی را وارد بازار کند. معامله گران ممکن است نسبت به این سقوط های موقت بیش از حد واکنش نشان دهند و آنها را به تصمیم گیری سوق دهد که با روند بلندمدت یا استراتژی معاملاتی آنها همخوانی ندارد.

7. نگرانی های نقدینگی: در حالی که انتشار داده های اقتصادی عمده می تواند حجم را افزایش دهد، ممکن است لحظاتی قبل از انتشار وجود داشته باشد که نقدینگی خشک شود زیرا معامله گران منتظر اخبار هستند. این می تواند منجر به تغییرات غیرقابل پیش بینی قیمت شود.

8. حرکات Whipsaw: دیدن یک جفت ارز در یک جهت پس از انتشار معمول است، فقط برای معکوس شدن و حرکت در جهت مخالف به شدت. این حرکات اره مویی به راحتی می تواند معامله گرانی را که خیلی سریع وارد می شوند متوقف کند.

9. تجزیه تحلیل فنی: در طول انتشار دادههای اقتصادی عمده، سطوح فنی (مانند حمایت و مقاومت) ممکن است مانند شرایط بازار آرامتر باقی نمانند. معامله گرانی که به شدت به تحلیل تکنیکال تکیه می کنند ممکن است استراتژی های خود را کمتر موثر بیابند.

بدترین زمان سرمایه گذاری در فارکس: نتیجه

زمانهایی مانند ساعات پایانی جمعه، ساعات اولیه دوشنبه، نشستهای آرامتر آسیایی برای معاملهگران روند، دورههای تعطیلات، و لحظات پیرامون انتشار دادههای اقتصادی مهم، بر اهمیت زمانبندی دقیق در تصمیمگیریهای معاملاتی تاکید میکنند.

آنها اغلب برخی از بدترین زمانهای معاملاتی، کاهش نقدینگی، نوسانات غیرقابل پیشبینی قیمت، اسپرد گستردهتر و احتمال لغزش را مشخصه این دورهها میدانستند. علاوه بر این، روانشناسی بازار می تواند کمتر قابل پیش بینی باشد و استراتژی های تثبیت شده ممکن است نتایج یکسانی به همراه نداشته باشند.

با این حال، یادآوری این نکته ضروری است که «بدترین» نسبی است. با استراتژی، تجربه و مدیریت ریسک مناسب، برخی از معامله گران هنوز هم می توانند فرصت هایی را در این زمان ها پیدا کنند. با این حال، برای بسیاری، به ویژه کسانی که تازه وارد بازار شدهاند، احتیاط یا کناره ماندن در این دورهها ممکن است بهترین اقدام باشد.

نظرات کاربران